Nieuws Updates

*****************************************************************************************

Fiscale veranderingen 2024

Op deze pagina vindt u de belangrijkste fiscale veranderingen die gelden vanaf 1 januari 2024.

Bron: Belastingdienst.nl, december 2023.

*****************************************************************************************

Armoede

- De belangrijkste verandering is dat het kabinet 2 miljard euro uittrekt om mensen met een laag inkomen te ontzien. Dit moet voorkomen dat nog meer mensen in armoede terechtkomen.

- Meer dan de helft van dit bedrag gaat naar de verhoging van het kindgebonden budget. Dit is een bedrag dat ouders krijgen als aanvulling op hun kinderbijslag. Voor het eerste kind komt er volgend jaar maximaal 750 euro bij, voor overige kinderen maximaal 883 euro per kind per jaar. Ook komen meer gezinnen ervoor in aanmerking.

- Verder wordt er 750 miljoen euro uitgetrokken voor een verhoging van de huurtoeslag. Concreet betekent het dat de huurtoeslag maximaal 416 euro per jaar omhooggaat.

- Een derde maatregel is dat de arbeidskorting wordt verhoogd met 115 euro. Hierdoor betalen mensen die een baan hebben iets minder inkomstenbelasting. Daar staat tegenover dat mensen met een hoog inkomen juist meer belasting gaan betalen, omdat ze iets eerder in de hoge belastingschijf vallen.

- Gratis maaltijden op basisscholen en middelbare scholen blijven ook volgend jaar beschikbaar. Het gaat om ongeveer 1.600 scholen met veel leerlingen met ouders met een laag inkomen.

- Voor het Caribische deel van Nederland komt 30 miljoen euro beschikbaar om de koopkracht van inwoners op peil te houden. Dit gaat naar hogere uitkeringen en een hogere kinderbijslag.

- Zo'n 6.500 huishoudens die onbedoeld een inkomen hebben dat onder het niveau van de bijstand ligt, kunnen vanaf volgend jaar een tegemoetkoming krijgen van hun gemeente.

Energie

- Het Tijdelijk Noodfonds Energie blijft volgend jaar bestaan. Dit fonds is vorig jaar in het leven geroepen om mensen met een laag inkomen te helpen hun hoge energierekening te betalen en wordt volgend jaar voortgezet.

- Het prijsplafond voor stroom en gas verdwijnt begin volgend jaar. Dit moest de pijn van de hoge energietarieven verzachten. Maar inmiddels hebben de meeste Nederlanders tarieven die onder dit plafond liggen.

- Wel gaat de belasting op gas omhoog, met zo'n 10 cent per kuub. Tegelijkertijd gaat de belasting op stroom iets omlaag, met 2 cent per kilowattuur. Voor een huishouden met een gemiddeld verbruik stijgt de energierekening hierdoor met ongeveer 90 euro per jaar.

- Wat er gebeurt met de accijns op brandstof is nog onduidelijk. Volgens voorlopige plannen betaal je voor benzine vanaf begin volgend jaar 21 cent per liter extra belasting (accijns en btw). Ook de dieselprijs gaat fors omhoog. Maar de Tweede Kamer kan hier een streep doorheen halen, en daar lijkt een meerderheid voor te zijn.

- Het bedrag aan subsidies voor duurzame investeringen (ISDE-regeling) gaat met 1,38 miljard euro omhoog. Hierbij gaat het bijvoorbeeld om isolatie van je huis of de aanschaf van een warmtepomp.

Zorg

- De zorgverzekering wordt duurder. Voor het basispakket betaal je volgend jaar gemiddeld 149 euro per maand. Dat is 12 euro meer dan dit jaar. Hierbij gaat het slechts om een inschatting van het kabinet. De zorgverzekeraars mogen zelf hun premies bepalen en komen daar later dit najaar mee naar buiten.

- De maximale zorgtoeslag gaat volgend jaar omlaag. Begin dit jaar is deze verhoogd naar 154 euro per maand. Maar komend jaar schroeft het kabinet deze terug naar maximaal 127 euro.

- Ouderen die mantelzorg nodig hebben en daarom bij hun kind gaan wonen, worden vanaf 2025 niet meer gekort op hun toeslagen.

Overig

- Werkgevers mogen hun personeel vanaf volgend jaar 23 cent per kilometer reiskostenvergoeding geven zonder dat daar belasting over moet worden betaald. Dat is nu nog 21 cent.

- De accijns op tabak en alcohol wordt verhoogd. Eerder was al afgesproken dat de accijns op rookwaar op 1 april omhooggaat, maar daar komt een extra verhoging bij. Een pakje van twintig sigaretten kost vanaf 1 april 10,70 euro, voor een builtje shag van 50 gram betaal je vanaf dat moment 24,14 euro. De accijns op alcohol wordt ook opgeschroefd.

- De vermogende Nederlander betaalt volgend jaar wat meer belasting. Dit komt doordat het heffingvrije vermogen niet meestijgt met de inflatie. Daarnaast stijgt het tarief in box 3 komend jaar van 32 naar 34 procent.

- Camperbezitters betalen voortaan meer wegenbelasting.

Bron: NU.nl/economie, 19 september 2023.

*****************************************************************************************

Miljoenennota, Belastingplan, begrotingen en bijbehorende stukken

https://www.rijksoverheid.nl/onderwerpen/prinsjesdag/miljoenennota-en-andere-officiele-stukken

Bron: Rijksoverheid.nl, 19 september 2023.

*****************************************************************************************

De belangrijkste plannen van Prinsjesdag 2023

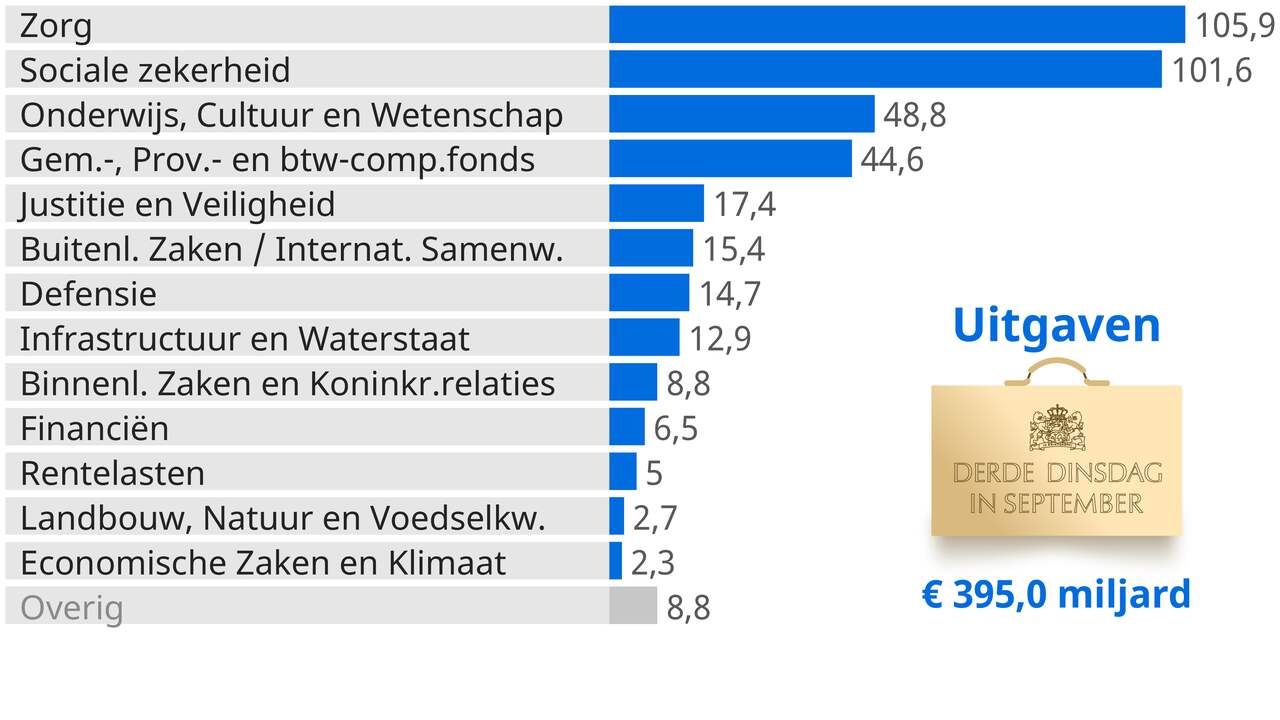

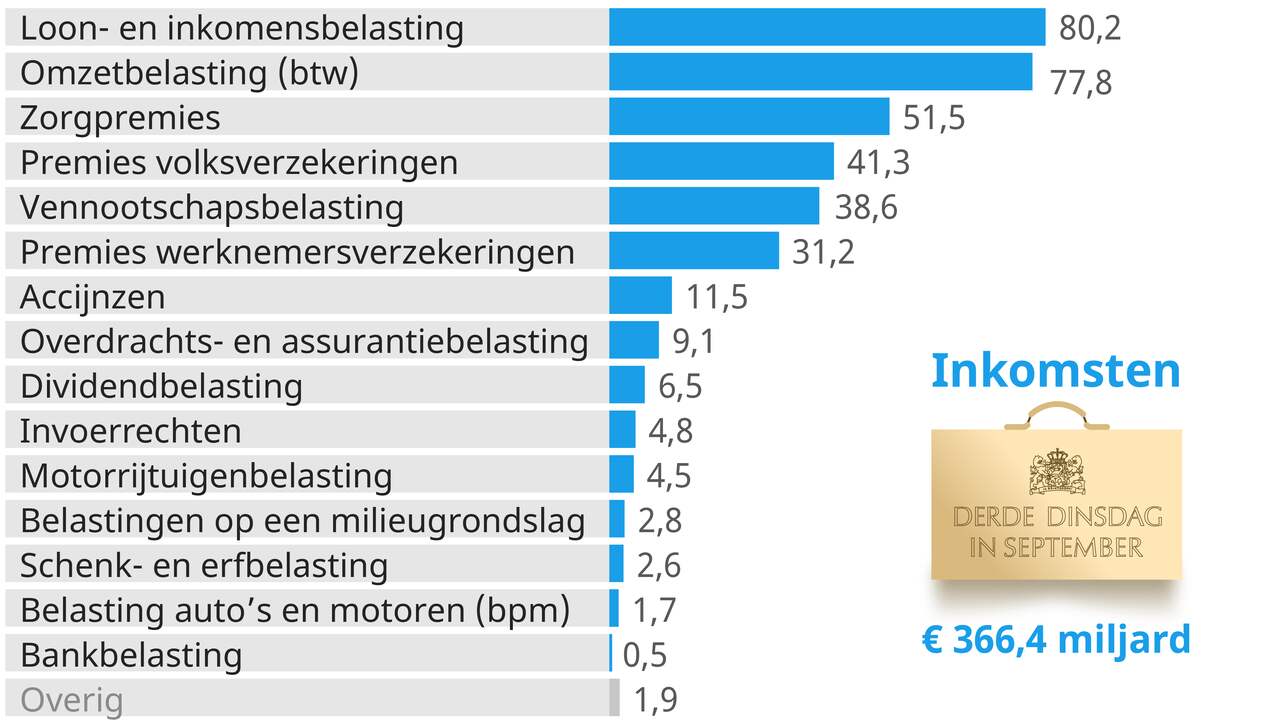

Rijksbegroting 2024

Elk jaar maakt het kabinet een begroting. Hierin staat hoeveel geld de regering uitgeeft en aan welke dingen. En hoeveel geld de regering krijgt.

In 2024 helpt de regering mensen met weinig geld. Daarom gaan mensen met meer geld iets meer belasting betalen. En worden roken en alcohol duurder. Daardoor hebben de meeste Nederlanders volgend jaar iets meer te besteden.

Minder armoede

Veel dingen zijn in 2023 weer duurder geworden. Bijvoorbeeld de boodschappen en de energierekening. Daardoor hebben mensen met een lager salaris minder koopkracht. Dat betekent dat ze minder kunnen kopen. Of hun rekeningen moeilijk kunnen betalen.

De regering neemt maatregelen om die mensen te helpen. Zo stijgt het aantal arme mensen niet verder. En leven er minder kinderen in armoede.

Wat doet de regering?

- De huurtoeslag en het kindgebonden budget gaan omhoog.

- De uitkeringen en het minimumloon stijgen evenveel.

- De arbeidskorting wordt € 115 hoger. Mensen die rond het minimumloon verdienen gaan minder belasting betalen. Ze houden daardoor meer salaris over.

- Er komen gratis schoolmaaltijden voor kinderen die dit goed kunnen gebruiken.

- Mensen die de energierekening niet kunnen betalen, krijgen hulp. Een speciaal fonds betaalt een deel van de energierekening voor ze. Deze hulp is er tot en met maart 2024.

- Mensen die reizen voor hun werk, kunnen meer reiskosten terugkrijgen.

Een goed bestaan voor iedereen

De overheid wil dat iedereen mee kan doen in de samenleving. Daarom gaat er veel geld naar koopkracht en gelijke kansen in het onderwijs. Ook is er geld voor wonen, klimaatverandering, en het leger. En de regering wil de regels voor belastingen simpeler maken. Voor bedrijven veranderen er belastingregels, maar wordt internationaal werken simpeler.

Bonaire, Sint Eustatius en Saba

Ook in Caribisch Nederland (Bonaire, Sint Eustatius en Saba) worden belastingregels beter en simpeler. En er komt geld om ook hier mensen te steunen.

Staatsschuld

Elk land heeft schulden: de staatsschuld. De staatsschuld van Nederland zorgt niet voor een financieel probleem, omdat het vergeleken met andere landen laag is. De regering verwacht wel dat de schuld de komende jaren hoger wordt. Daarom houden ze de financiën goed in de gaten. Om een gezonde portemonnee te houden. Ook in de toekomst.

Bron: Rijksoverheid.nl, 19 september 2023.

*****************************************************************************************

Ondernemen

Bekijk de belangrijkste veranderingen voor ondernemers in 2023.

Zelfstandigenaftrek gaat versneld omlaag

Per 1 januari 2023 wordt de zelfstandigenaftrek verder verlaagd van € 6.310 naar € 5.030. De zelfstandigenaftrek wordt versneld afgebouwd tot € 900 in 2027. Hiermee worden de fiscale verschillen tussen zelfstandigen en werknemers kleiner.

Vennootschapsbelasting gaat omhoog

De grens voor het lage tarief in de vennootschapsbelasting (vpb) gaat omlaag van € 395.000 winst naar € 200.000. En het lage tarief van 15% gaat omhoog naar 19%.

Bedrijven met een winst vanaf € 200.000 betalen vanaf 1 januari 2023 het hoge tarief. Dat tarief gaat omhoog van 25% naar 25,8%.

Doelmatigheidsmarge afgeschaft

Het kabinet schaft per 2023 de doelmatigheidsmarge af. Dit is het percentage waarmee de directeur-grootaandeelhouder (dga) zijn salaris mag verminderen ten opzichte van het salaris van iemand met het meest vergelijkbare dienstverband.

Door het afschaffen wordt het inkomen van ondernemers gelijker belast met dat van werknemers. Een groter deel van het inkomen van dga’s wordt als loon belast. Dit zorgt voor meer evenwicht in de belastingdruk tussen verschillende typen werkenden.

Lagere AoF-premie en ruimere werkkostenregeling

De loonkosten voor bedrijven gaan omlaag. Dit gebeurt door:

- de Aof-premie voor kleine werkgevers te verlagen.

- de vrije ruimte in de WKR te verruimen van 1,7% tot een loonsom van € 400.000 naar 1,92% tot een loonsom van € 400.000.

De vrije ruimte stijgt hierdoor van € 6.800 naar € 7.680 bij een loonsom van precies € 400.000. Dit zorgt ervoor dat werkgevers meer onbelaste vergoedingen kunnen geven aan werknemers. Bij 8 werknemers die samen € 400.000 verdienen is een extra onbelaste vergoeding van € 110 per werknemer mogelijk.

Afschaffing oudedagsreserve

Ondernemers kunnen vanaf 1 januari 2023 hun oudedagreserve niet meer verder opbouwen. De opgebouwde oudedagsreserve tot en met 31 december 2022 kan volgens de huidige regels worden afgewikkeld. Dat betekent dat het hele bedrag in 1 keer vrijkomt en de burger daar belasting over betaalt. Of het kan worden omgezet in een lijfrente product.

Omzetten oudedagsverplichting naar lijfrente

Belastingplichtigen hebben vanaf 2023 ruimere mogelijkheden hebben om hun oudedagsverplichting (ODV) om te zetten in een lijfrente. AOW-gerechtigden hebben daarmee 5 jaar de tijd om hun ODV om te zetten naar een lijfrente, lijfrenterekening of lijfrentebeleggingsrecht. De nieuwe wet gaat met terugwerkende kracht in tot en met 1 april 2017.

Meer veranderingen voor ondernemers

Op de website van het Ondernemersplein staan nog meer veranderingen voor ondernemers vanaf 2023.

Bron: Rijksoverheid.nl, januari 2023

*****************************************************************************************

Nu de inflatie al lange tijd zeer hoog is, gaan de inkomsten bij veel mensen komend jaar gelukkig ook omhoog. Zo stijgt het minimumloon op 1 januari met 10 procent.

Ook uitkeringen stijgen mee, waaronder de AOW-, de WW-, ZW- en WIA-uitkeringen. Daar komt eveneens 10 procent bij.

Ook wie een baan heeft en meer verdient dan het minimumloon, gaat er in veel gevallen op vooruit. Zo zijn de afgelopen maanden in tal van cao's loonsverhogingen afgesproken van 4 procent of meer. In sommige branches gaan de lonen zelfs met meer dan 10 procent omhoog.

Pensioenen stijgen weer

Voor het eerst in jaren gaan de pensioenen omhoog. Ambtenarenfonds ABP, het grootste fonds van ons land, verhoogt de pensioenuitkeringen met 12 procent. Ook onder andere zorgfonds PFZW en metaalfonds PME komen met verhogingen, van ongeveer 6 procent.

Veel Nederlanders hebben volgend jaar dus wat meer te besteden. Daar staan waarschijnlijk hogere uitgaven tegenover. De Nederlandsche Bank (DNB) verwacht dat de inflatie komend jaar uitkomt op zo'n 5 procent, terwijl het leven dit jaar al zo'n 11 procent duurder werd.

Toeslagen gaan omhoog

Heb jij recht op toeslagen? Dan is de kans groot dat je aangenaam werd verrast toen de toeslagen deze week werden bijgeschreven op je rekening. De zorg- en huurtoeslag zijn voor 2023 extra verhoogd om mensen te ondersteunen bij de gestegen kosten.

De zorgtoeslag kan in 2023 oplopen tot maximaal 154 euro als je alleen bent. Het maximale bedrag was dit jaar 111 euro. Ook de kinderopvangtoeslag is deze week nog een beetje extra verhoogd om de hogere kinderopvangtarieven te compenseren. Het maximaal vergoede uurtarief komt nu op 9,12 euro.

Meer kinderbijslag

Heb je kinderen? Dan krijg je er vanaf 2023 ook een beetje kinderbijslag bij. Dit zie je voor het eerst terug bij de uitkering van de kinderbijslag over het eerste kwartaal. Deze wordt op 1 april 2023 gestort.

Afhankelijk van de leeftijd van je kinderen komt er zo'n 20 tot bijna 30 euro bij per kwartaal. Exacte bedragen vind je op de site van de Sociale Verzekeringsbank.

Prijsplafond op energie

Vanaf 1 januari geldt een prijsplafond op energie. Het kabinet heeft dat in het leven geroepen om de energierekening betaalbaar te houden. Het prijsplafond is vastgesteld op een jaarverbruik van 1.200 kuub gas en 2.900 kWh stroom. Blijft je verbruik daaronder? Dan betaal je maximaal 0,40 euro per kWh en 1,45 euro per kuub gas. Verbruik je meer? Dan betaal je wat er op je contract staat.

Voor wie is aangesloten op het warmtenet, is er een prijsplafond van 47,38 euro per gigajoule. Daaraan is een maximumverbruik gekoppeld van 37 gigajoule per jaar. Kom je daarboven, dan ga je het hogere tarief van je warmteleverancier betalen.

Tegelijkertijd gaat de btw op energie weer van 9 naar 21 procent. Deze was afgelopen jaar tijdelijk verlaagd. Ook de korting op de energiebelasting wordt met ingang van 1 januari minder: dit jaar werd die korting tijdelijk met ruim 250 euro verhoogd om huishoudens tegemoet te komen.

Wat wel blijft: de energietoeslag van 1.300 euro voor huishoudens met een inkomen van maximaal 120 procent van het sociaal minimum. Deze toeslag kun je aanvragen bij je gemeente.

Zorgverzekering wordt duurder

De zorgpremies stijgen flink: gemiddeld met zo'n 10 euro per maand. Daarnaast vervalt per 1 januari ook de collectiviteitskorting op de basisverzekering. Was je collectief verzekerd via bijvoorbeeld je werkgever, dan kreeg je (maximaal 5 procent) korting op de premie voor de basisverzekering.

Wil je kijken of je volgend jaar ergens anders goedkoper uit bent? Of sluit een andere verzekering beter aan bij jouw zorgbehoeftes? Overstappen kan tot en met 31 december van dit jaar.

Misleidende aanbiedingen verdwijnen

Vanaf 1 januari zijn 'valse prijsverminderingen' verboden. Een verkoper mag dan niet meer de prijs van een product verhogen om die vervolgens te verlagen. Door die methode lijkt een aanbieding heel mooi, maar is die dat in werkelijkheid niet. De prijs waar korting van afgaat, moet de laagste prijs zijn in de dertig dagen vóór de aanbieding.

Vermogens en inkomensbelasting

Het vermogen waar je geen belasting over hoeft te betalen, wordt verhoogd naar 57.000 euro (in 2022 was dit 50.650 euro). Heb je meer spaargeld of beleggingen? Over het fictieve rendement van dat deel betaal je vermogensbelasting. Dat is vastgesteld op 32 procent (was 31 procent).

De inkomensbelasting voor de eerste schijf wordt een klein beetje verlaagd: 37,07 procent naar 36,93 procent. Tegelijkertijd gaat de arbeidskorting omhoog. Dit betekent dat je een hoger bedrag van je belastbaar inkomen af mag halen. Hierdoor betaal je minder belasting.

Jubelton verdwijnt

Wil je je (klein)kinderen helpen om een huis te kopen door een financiële bijdrage? De welbekende jubelton wordt met ingang van 1 januari afgeschaft. De belastingvrije en eenmalige schenking van ruim 106.000 euro komt daarmee te vervallen.

Volgend jaar is een overgangsjaar en is de eenmalige vrijgestelde schenking voor een woning vastgesteld op maximaal 28.947 euro. De jaarlijkse vrijgestelde schenking is volgend jaar 6.035 euro (voor ouders aan kinderen) of 2.418 euro voor anderen.

Autobelastingen omhoog, behalve de accijnzen

Wie zakelijk rijdt en kiest voor een elektrische auto, betaalt volgend jaar hetzelfde bijtellingspercentage als dit jaar: 16 procent. Het verschil is dat je dit percentage komend jaar maar betaalt tot een cataloguswaarde van 30.000 euro, terwijl dat nu nog 35.000 euro is. Daarboven ga je 22 procent betalen.

Verder gaat de bpm (aanschafbelasting) op nieuwe auto's omhoog, net als verkeersboetes. Vooral mensen die gesnapt worden terwijl ze zitten te bellen of appen achter het stuur zijn flink meer kwijt. Ook de wegenbelasting (mrb) stijgt, onder meer doordat zes van de twaalf provincies hun tarieven opschroeven.

Normaal gesproken gaan de accijnzen op brandstof per 1 januari ook omhoog, maar dit jaar niet. Hiermee wil het kabinet wat verlichting brengen in een tijd dat de prijzen van veel zaken toch al flink zijn opgelopen. Ook goed nieuws is dat de onbelaste reiskostenvergoeding omhooggaat, van 19 naar 21 cent per kilometer.

Thuiswerkvergoeding gaat omhoog

Wie niet naar zijn werk gaat maar thuisblijft, kan profiteren van een hogere thuiswerkvergoeding. Nu kun je nog maximaal 2 euro belastingvrije thuiswerkvergoeding ontvangen. Vanaf 1 januari is dat 2,15 euro.

Reizen met de trein of het vliegtuig wordt duurder

Tot slot gaan er behoorlijk wat prijzen de hoogte in. Zo worden postzegels per stuk 5 cent duurder, gaat de vliegtaks omhoog van 7,95 naar 26,43 euro per ticket en ben je meer geld kwijt als je de trein pakt.

Ook komt er meer belasting op frisdrank en alcoholvrij bier. Per liter komt er zo'n 9 cent bij.

Bron: NU.nl / Economie december 2022.

*****************************************************************************************

Dit zijn de belangrijkste plannen uit de miljoenennota

20 september 2022

Minister Sigrid Kaag (Financiën) heeft dinsdag de miljoenennota aan de Tweede Kamer overhandigd. Een greep uit de plannen voor het komende jaar, die vooral in het teken staan van koopkrachtreparatie.

Omvangrijk en historisch koopkrachtpakket

Het kabinet trekt ruim 17 miljard euro extra uit om de financiële positie van mensen het komende jaar te verbeteren. Door de torenhoge inflatie komen steeds meer huishoudens in de knel.

Het minimumloon stijgt met 10 procent. Ook de daaraan gekoppelde uitkeringen, waaronder de AOW, gaan mee omhoog.

Verder gaat de huurtoeslag structureel iets meer omhoog en stijgt de zorgtoeslag eenmalig. Ook gaat het kindgebonden budget omhoog. Daarnaast gaan werkenden iets minder belasting betalen over hun inkomen en stijgt de arbeidskorting.

Prijsplafond op energie en andere energiemaatregelen

Het is officieel geen onderdeel van de miljoenennota, maar het kabinet maakte op Prinsjesdag ook de details van het prijsplafond op energie bekend. Dit levert een gemiddeld huishouden een korting van 190 euro per maand op.

Ook blijft de verlaging van de accijns op brandstof in stand. Voor huishoudens met een lager inkomen komt er opnieuw een energietoeslag van 1.300 euro. Een deel hiervan mogen gemeenten dit jaar nog uitkeren.

Extra geld naar het mbo en basisbeurs studenten tijdelijk hoger

Het kabinet gaat jaarlijks 350 miljoen euro extra uitgeven aan het mbo. Dat is 150 miljoen euro meer dan eerder was aangekondigd. Hiermee moet vooral de kansengelijkheid worden vergroot, de aansluiting op de arbeidsmarkt en de kwaliteit worden verbeterd en innovatie aangejaagd.

Voor uitwonende studenten gaat de basisbeurs het komende jaar eenmalig omhoog. Het maandbedrag zal in het collegejaar 2023/2024 165 euro hoger zijn. Ze krijgen het extra bedrag boven op de beurs van circa 280 euro die ze dan al krijgen, aangezien de basisbeurs opnieuw wordt ingevoerd in het hoger onderwijs.

Huurverlaging voor sociale huurder vervroegd

Huurders met een laag inkomen in een woning van een woningcorporatie kunnen vanaf juli 2023 al een huurverlaging krijgen van gemiddeld 57 euro per maand. De verlaging van de huur zou aanvankelijk in 2024 ingaan, maar is een jaar vervroegd.

Meer geld naar Defensie

Het was al bekend, maar het kabinet gaat het komende jaar meer geld uitgeven aan Defensie. Door de oorlog in Oekraïne sprak de Tweede Kamer de wens uit om versneld te voldoen aan de zogeheten NAVO-norm.

Zorguitgaven voor het eerst boven 100 miljard euro, zorgpremie omhoog

In 2023 wordt er naar verwachting in totaal 103 miljard euro uitgegeven aan de gezondheidszorg. Dat is 6 miljard euro meer dan dit jaar.

Door de stijging van deze kosten stijgt de zorgpremie ook, verwacht het kabinet. Waarschijnlijk stijgt die met ongeveer 10 tot 11 euro per maand. Het is aan de zorgverzekeraars zelf om de premie later dit jaar vast te stellen.

Verder heeft het kabinet besloten om de vaccinatie van het Rota-virus vanaf 2024 in het Rijksvaccinatieprogramma op te nemen.

Bron: NU.nl, 20 september 2022

*****************************************************************************************

Belastingdienst actueel

Het kabinet heeft op Prinsjesdag 20 september 2022 de begroting voor 2023 aan de Tweede Kamer gepresenteerd en ter behandeling aangeboden. U vindt de voorgestelde veranderingen voor onder andere belastingen en toeslagen op rijksoverheid.nl.

Naast de begroting neemt de Tweede Kamer ook het Belastingplan 2023, een onderdeel van de begroting, in behandeling. Zodra de Eerste en Tweede Kamer het Belastingplan 2023 hebben aangenomen, is het definitief.

Meer informatie

Op rijksoverheid.nl

Bron: Belastingdienst.nl, 20 september 2022.

*****************************************************************************************

Wetswijzigingen 1 juli 2022: wat verandert er voor ondernemers?

De overheid voert elk jaar nieuwe wetswijzigingen door. En dat kan van invloed zijn op startende ondernemers en zzp’ers. Wat verandert er op 1 juli 2022 voor ondernemers? We hebben de belangrijkste nieuwe regels voor je op een rij gezet.

Ben je benieuwd naar een specifieke verandering die vanaf 1 juli geldt? Ga dan direct naar een van de wetswijzigingen 1 juli 2022:

- Betalingstermijn grootbedrijf van 60 naar 30 dagen

- Btw op energie naar 9%

- Afschermen bezoekadres Handelsregister

- Verbod op tabaksreclame in winkels

Wetswijzigingen 2022

Per 1 januari 2022 zijn er al verschillende wetswijzigingen doorgevoerd. Zo bedraagt de zelfstandigenaftrek niet € 6.670 zoals dat in 2021 het geval was, maar € 6.310 in 2022.

Om dat te compenseren zijn de arbeidskorting (€ 4.260) en algemene heffingskorting (€ 2.888) omhoog gegaan. Verder heb je dit jaar de mogelijkheid om subsidie te krijgen voor scholing vanuit het STAP-budget (Stimulans ArbeidsmarktPositie).

- Meer weten over de regelgeving voor ondernemers in 2022? In dit artikel lees je er meer over.

Wetswijzigingen 1 juli 2022

En per 1 juli 2022 verandert er ook weer het één en ander voor ondernemers. We zetten de belangrijkste nieuwe regels voor je op een rij.

Betalingstermijn grootbedrijf van 60 naar 30 dagen

Heb jij als ondernemer of zzp’er regelmatig te maken met klanten of opdrachtgevers die te laat jouw factuur betalen? Dan word je blij van deze nieuwe regel. Vanaf 1 juli 2022 moeten grote bedrijven namelijk de rekeningen van kleine bedrijven sneller betalen. De wettelijk maximale betaaltermijn gaat omlaag.

Grote bedrijven krijgen niet langer 60 dagen de tijd om facturen te betalen, maar slechts 30 dagen. Dat betekent dat jij eerder je geld ontvangt. En dat is natuurlijk altijd een goede zaak!

Btw op energie naar 9%

Je hebt het vast al gemerkt: de gasprijzen zijn dit jaar enorm gestegen. Om de hogere kosten toch nog een beetje in te dammen, heeft de overheid besloten om de belasting op energie (denk aan aardgas, elektriciteit en stadsverwarming) te verlagen.

Wat dat betekent voor jou als ondernemer? Je betaalt vanaf 1 juli 2022 niet langer 21% btw op energie, maar slechts 9%. Profiteer van deze (tijdelijke) meevaller, want de btw-verlaging op energieverbruik duurt in ieder geval tot en met 31 december 2022.

Afschermen bezoekadres Handelsregister

Dit punt is een doorn in het oog van veel zzp’ers die vanuit huis werken: het privé-adres wordt vermeld in het Handelsregister. Het vestigingsadres van de onderneming is namelijk hetzelfde als het adres waar de ondernemer woont en werkt. Voor bijvoorbeeld freelance journalisten is dit een vervelend probleem.

Vanaf 1 juli wordt het mogelijk om het bezoekadres af te schermen in het Handelsregister, maar alleen als er sprake is van een mogelijke dreiging.

Verbod op tabaksreclame in winkels

Heb jij als ondernemer een winkel? Dan verandert er mogelijk ook het één en ander voor je. De zogenaamde Tabaks- en rookwarenwet wijzigt per 1 juli 2022. Je mag niet langer reclame maken in je winkel voor onder andere tabaksproducten, e-sigaretten en e-liquids. En geen reclame betekent echt geen reclame. Dus ook aan de gevel en in de etalage mogen tabaksproducten niet in het zonnetje gezet worden.

Maar er zijn uitzonderingen: bepaalde speciaalzaken krijgen niet te maken met dit verbod en zijn vrijgesteld van deze nieuwe regelgeving. Dat gaat om:

- Speciaalzaken die alleen rookwaren, rookaccessoires, loten en dagbladen verkopen en bij de NVWA (Nederlandse Voedsel- en Warenautoriteit) geregistreerd zijn.

- Bestaande kleine zaken met een jaaromzet van maximaal € 700.000 die meer dan 75% van hun jaaromzet uit tabaksproducten halen. En die zich voor 1 januari 2021 bij de NVWA hebben geregistreerd.

Belangrijke wetswijzigingen in de toekomst

Over twee belangrijke wetswijzigingen die op de planning staan, kunnen we helaas nog geen update geven. Zodra er meer over bekend is, hoor je dat natuurlijk in onze nieuwsbrief.

- Schijnzelfstandigheid: Er wordt gewerkt aan een alternatief voor de wet DBA. Dit is een webmodule waarin opdrachtgevers de aard van de samenwerking met zzp'ers vastleggen, waardoor je als zzp'er aantoont echt zelfstandige te zijn. Op dit moment wordt de pilot van de webmodule geanalyseerd en worden er alleen boetes gegeven als je kwaadwillend bent.

- Verplichte AOV: Er komt een verplichting om je te verzekeren tegen arbeidsongeschiktheid. De manier waarop is nog onduidelijk, maar de verplichte AOV zal pas gelden vanaf (of na) 2024. Voor die tijd kun je natuurlijk zelf wel een AOV of alternatief regelen.

Meest gestelde vragen over wetswijzigingen 1 juli 2022

- Wat is een wetswijziging?Een wetswijziging is in feite niks anders dan het veranderen van een bepaalde wet.

- Welke wetswijzigingen voor ondernemers zijn er in 2022?In 2022 verandert er best veel op het gebied van wet- en regelgeving. De belangrijkste wetswijziging waar je als ondernemer en zzp’er het meest door geraakt wordt, is de verlaging van de zelfstandigenaftrek. Welke verandering wel voordeling voor je uitpakt: per 1 januari 2022 zijn de woonadressen van ondernemers afgeschermd in het Handelsregister.

- Wat zijn de wetswijzigingen voor ondernemers per 1 juli 2022?Vanaf 1 juli 2022 krijg je als ondernemer en zzp’er te maken met de volgende wetswijzigingen: je betaalt niet langer 21% maar 9% btw op energie, grote bedrijven moeten binnen 30 dagen facturen betalen in plaats van 60 dagen, er komt een verbod op tabaksreclame in winkels en het bezoekadres van ondernemers kan bij mogelijke dreiging afgeschermd worden.

Bron: Nieuwsbrief IkGaStarten.nl/Rabo, 8 juni 2022

*****************************************************************************************

Het minimumloon gaat vanaf 1 januari 2023 in drie stappen omhoog. Ook de onbelaste reiskostenvergoeding stijgt per 1 januari 2023.

Onbelaste reiskostenvergoeding 1 jaar naar voren

De verhoging van de onbelaste reiskostenvergoeding wordt met een jaar versneld. De kosten hiervoor bedragen 200 miljoen euro in 2023 en 200 miljoen euro in 2024. In het coalitieakkoord is aangegeven dat de onbelaste reiskostenvergoeding vanaf 1 januari 2024 in twee stappen wordt verhoogd: van €0,19 naar €0,21 en dan van €0,21 naar €0,23. Nu de verhoging met een jaar versnelt, gaat het dus om €0,21 per 1 januari 2023 en €0,23 per 1 januari 2024.

Minimumloon in drie stappen omhoog

Het kabinet wil het wettelijke minimumloon met 7,5 procent verhogen in drie jaarlijkse stappen vanaf 2023. Dat is een jaar eerder dan in het coalitieakkoord was afgesproken. De hoogte van de AOW gaat meestijgen met dezelfde stappen.

Bron: AccountancyVanmorgen, 24 mei 2022.

*****************************************************************************************

Belastingdienst actueel

Inloggen DigiD binnenkort alleen met app of sms-controle

06-04-2022

Vanaf 1 oktober 2022 kunt u alleen nog inloggen op Mijn Belastingdienst met de DigiD app of met een sms-controle. Voor inloggen op Mijn toeslagen geldt dit per 1 januari 2023. U kunt dan dus niet meer inloggen met alleen uw gebruikersnaam en wachtwoord. Download de DigiD app of activeer de sms-controle in Mijn DigiD. Door deze extra beveiliging zijn uw persoonlijke gegevens nog beter beschermd.

Gebruikt u op dit moment alleen gebruikersnaam en wachtwoord? U kunt nu al overstappen naar de DigiD app of sms-controle activeren.

Hebt u geen mobiele telefoon, maar alleen een vaste telefoon? Geen zorgen. Ook met een vaste telefoon kunt u inloggen met sms-controle.

Bron: Belastingdienst.nl 06-04-2022.

*****************************************************************************************

Uitstel belasting betaling verlengd tot en met maart 2022

Om ondernemers en bedrijven tegemoet te komen heeft het kabinet besloten om het uitstel van betaling van belastingen te verlengen tot en met 31 maart 2022. Het uitstel liep anders af op 31 januari 2022 en sluit nu weer aan bij de duur van de andere maatregelen uit het steunpakket.

Uitstel van betaling blijft beschikbaar voor die ondernemers die dit door de blijvende coronamaatregelen nog nodig hebben en biedt hen extra financiële ruimte. Momenteel hebben ruim 264.000 ondernemers een totale openstaande belastingschuld van 18,7 miljard euro. In totaal hebben ruim 380.000 ondernemers gebruik gemaakt van het uitstel van betaling.

Ondernemers die al gebruik maken van het uitstel, hoeven geen actie te ondernemen. Ondernemers die nog niet eerder gebruik hebben gemaakt van het uitstel of hun openstaande schuld al volledig hebben afgelost, kunnen tot en met 31 maart 2022 uitstel van betaling aanvragen. Het uitstel geldt voor belastingen waarvan de uiterste betaaldatum voor 1 april 2022 ligt.

In de periode van de verplichte sluiting hebben sportscholen online sportlessen aangeboden. Om de sportscholen tegemoet te komen, voert het kabinet ook met terugwerkende kracht het verlaagd btw-tarief op online sportlessen weer in voor de periode vanaf 28 november 2021 tot en met 14 januari 2022.

Bron: Rijksoverheid.nl 28-01-2022.

*****************************************************************************************

Corona maatregelen Belastingdienst update januari 2022

*****************************************************************************************

Dit verandert er op 1 januari 2022 voor jouw portemonnee

Bron: Nu.nl, 1 januari 2022.

*****************************************************************************************

Belastingdienst actueel

Coronamaatregelen Belastingdienst worden verlengd (update)

01-12-2021

Het demissionair kabinet heeft besloten belastingmaatregelen die eerder zijn genomen vanwege de coronacrisis, te verlengen.

Zo wordt het bijzonder uitstel van betaling automatisch verlengd tot 1 februari 2022. Hebt u niet eerder bijzonder uitstel aangevraagd? Of hebt u alle schulden al afgelost? Dan kunt u opnieuw bijzonder uitstel aanvragen.

Lage tarief van de invorderingsrente langer op 0,01%

Daarnaast blijft het lage tarief van de invorderingsrente nog een half jaar langer op bijna nul (0,01%). Daarna gaat de rente stapsgewijs naar het oude niveau van 4%. Dit betekent dat op 1 juli 2022 het percentage invorderingsrente naar 1% gaat en op 1 januari 2023 naar 2%, om vervolgens in 2 stappen uit te komen op 4% op 1 januari 2024.

Meer informatie

- Lees meer over de verlenging van het bijzonder uitstel van betaling

- Het laatste nieuws over de coronamaatregelen kunt u vinden op Rijksoverheid.nl.

- Op Coronamaatregelen Belastingdienst vindt u meer informatie over de huidige maatregelen.

Bron: Belastingdienst.nl 01-12-2021

*****************************************************************************************

Dit betekent Prinsjesdag 2021 voor jouw portemonnee

Hét koffertje met de miljoenennota en de rijksbegroting werd vanmiddag aangeboden aan de Tweede Kamer. De belangrijkste vraag voor velen van ons: wat betekent het eigenlijk voor onze eigen portemonnee? We zetten een aantal voorstellen en veranderingen op een rijtje.

Niet alle in dit artikel genoemde veranderingen zijn al definitief; over een deel van de voorstellen en belastingplannen moet de komende tijd nog gestemd worden.

Inkomen

- Gemiddeld gaan we er komend jaar een heel klein beetje op vooruit. De verwachting is dat de koopkracht gemiddeld met 0,1 procent stijgt. Alleen alleenverdieners gaan er wat betreft koopkracht op achteruit: ze moeten 0,2 procent inleveren.

- Werkenden, uitkeringsgerechtigden, alleenstaanden en gezinnen zonder kinderen gaan er het meest op vooruit: namelijk 0,1 procent. Val je niet in een van deze categorieën? Dan blijft je koopkracht hoogstwaarschijnlijk nagenoeg gelijk.

- Het kabinet trekt in totaal zo'n 226 miljoen euro uit voor lastenverlichting voor mensen met een kleine beurs, gezinnen en families met één kostwinner.

Werk

- De werkloosheid is dit jaar 3,4 procent. Volgend jaar stijgt die heel licht (3,5 procent).

- Voor mensen die werken: de cao-lonen gaan komend jaar met 2,2 procent omhoog. Doordat het leven duurder wordt en de inflatie stijgt, komt dat neer op een reële loonstijging van gemiddeld 0,4 procent.

- Gaat je loon niet omhoog? Dan heeft dat gevolgen voor de eerder genoemde koopkracht. Het Nibud heeft bij het doorrekenen van de koopkracht berekend wat er gebeurt bij mensen die in 2022 geen hoger loon krijgen. Voor hen zal de koopkracht dalen, gemiddeld met zo'n 1 procent.

- Er is wel goed nieuws voor mensen die (deels) blijven thuiswerken: werkgevers mogen hun werknemers straks een kleine vergoeding geven zonder dat hierover belasting hoeft te worden betaald. Het gaat om een maximale vergoeding van 2 euro per dag die in de plannen onbelast blijft. Daarmee worden zaken als de hogere energierekening en kosten voor koffie, thee en toiletpapier voor thuiswerkers deels vergoed.

- De overheid heeft eerder al besloten dat ouders per 2 augustus 2022 negen weken van het ouderschapsverlof gedeeltelijk doorbetaald krijgen. Daar moet wel wat tegenover staan en daarom gaat de inkomensafhankelijke combinatiekorting omlaag met 318 euro. Dat wil zeggen: korting voor ouders die werk combineren met de zorg voor jonge kinderen.

Zorgverzekering

- Het kabinet gaat uit van een premiestijging voor de basisverzekering van 2,75 euro per maand. De zorgpremie bedraagt volgend jaar naar schatting 121,25 euro, dat was 118,50 euro.

- De zorgtoeslag stijgt mee en gaat van 107,25 euro naar 110,25 euro.

- Het eigen risico blijft 385 euro. Dat kun je, als je wil, ophogen tot 885 euro.

Vervoer

- De autobelasting voor personenauto's (bpm) gaat omhoog. Deze wordt bepaald op basis van de uitstoot. Nieuwe auto's worden steeds milieuvriendelijker, maar de overheid heeft de belastingen wel nodig en daarom gaat de bpm omhoog. Als het voorstel wordt goedgekeurd, veranderen de grenzen en tarieven van 2022 tot en met 2025 met ongeveer 2,3 procent.

- Dit geldt overigens alleen voor benzine- en dieselauto's. Eigenaren van emissievrije auto's hoeven deze bpm niet te betalen. Bovendien gaat het budget voor de subsidieregeling voor emissievrije bestelauto's en particuliere personenauto's omhoog.

Bron: Nu.nl/economie, 21 september 2021.

*********************************************************************

Einde steunpakketten voor banen en economie

Nieuwsbericht | 30-08-2021 | 15:30

Het kabinet stopt per 1 oktober met de generieke steunmaatregelen die de afgelopen anderhalf jaar de Nederlandse economie zoveel mogelijk door de coronacrisis hebben geholpen. Dit betekent dat de regelingen NOW, TVL, Tozo, TONK en diverse fiscale maatregelen vanaf die datum niet worden verlengd. De beperkende maatregelen zijn grotendeels opgeheven, de economie draait weer volop en de werkloosheid is laag. Doorgaan met de steun zou het economisch herstel in de weg zitten. Een aantal specifieke ondersteunende maatregelen blijft van kracht in het vierde kwartaal. Net als de aanvullende maatregelen gericht op omscholing en aanpassingsvermogen van de economie. Het kabinet is bezig met een regeling voor de nachthoreca die naar verwachting ook na 1 oktober nog verplicht gesloten is.

De regering heeft veel respect voor de veerkracht, de creativiteit en het doorzettingsvermogen van bedrijven, ondernemers, zzp’ers en werkenden tijdens deze uitzonderlijk moeilijke periode. Een zware tijd waarin complete sectoren tot stilstand kwamen en mensen soms afscheid moesten nemen van hun baan of bedrijf. Mede dankzij de steunpakketten voor banen en economie is het aantal faillissementen echter beperkt gebleven en zijn de werkloosheidscijfers laag. De economische cijfers zijn bemoedigend: het Centraal Planbureau gaat uit van een groei van 3,8% in 2021 en 3,2% in 2022.

Doorgaan met de generieke maatregelen uit het steunpakket verstoort dit herstel. Het oplopend tekort op de arbeidsmarkt is hiervoor een duidelijke aanwijzing. Daarom eindigt het steunpakket op 1 oktober 2021.

Het kabinet beseft dat de situatie voor sommige groepen de komende tijd nog moeilijk is. De nachthoreca is nog steeds verplicht gesloten. Daarnaast zijn er bedrijven die te maken hebben met een veranderde wereld ten opzicht van begin 2020. Daarom blijft in het vierde kwartaal een aantal ondersteunende regelingen van kracht, om de dynamiek op de arbeidsmarkt te bevorderen en om de aanpassing van de economie te bevorderen.

In totaal is ruim 80 miljard euro aan uitgaven voorzien sinds de invoering van het steunpakket in maart 2020.

Garantieregelingen

De corona-financieringsregelingen KKC, Qredits overbruggingskrediet, BMKB-C en GO-C blijven het gehele jaar van kracht om marktfinanciering te blijven faciliteren. Bedrijven die behoefte hebben aan liquiditeit, kunnen hierbij terecht. Ook het Garantiefonds Evenementen loopt door in het vierde kwartaal.

Belastingen

De mogelijkheid om uitstel van belastingbetaling aan te vragen stopt op 1 oktober, zoals eerder aangekondigd. Sinds het begin van de crisis hebben 369.000 ondernemers gebruikgemaakt van de mogelijkheid van belastinguitstel, voor een bedrag van €40,4 miljard. Een groot deel van de belastingschuld is inmiddels weer afgelost (€16,6 miljard) of verminderd als bijvoorbeeld de belastingaanslag niet goed is vastgesteld (€4,6 miljard). Per saldo staat op dit moment €19,2 miljard aan belastingschuld open en hier maken 270.000 ondernemers gebruik van. Van ondernemers wordt verwacht dat zij vanaf 1 oktober 2021 weer gewoon belasting gaan betalen. De datum waarop ondernemers weer gaan terugbetalen, schoof eerder al op naar 1 oktober 2022 en hier is vijf jaar de tijd voor. Dit geldt voor alle schulden van ondernemers die wegens de coronacrisis uitstel van betaling hebben gekregen, dus ook de schulden waar de ondernemer geen verlenging voor heeft aangevraagd.

Een aantal andere belastingmaatregelen die wegens de coronacrisis genomen is, loopt door tot 1 januari 2022, zoals de onbelaste reiskostenvergoeding en de betaalpauze voor hypotheken. Daarnaast voert Nederland overleg met Duitsland en België om de afspraken over de belastingheffing van grenswerkers ook tot 1 januari 2022 voort te zetten.

Nachtclubs en disco’s

Het kabinet is, zoals eerder aangekondigd, bezig met een gerichte compensatieregeling voor nachtclubs en disco’s, als deze ook na 1 oktober niet open kunnen. Deze bedrijven zitten in een uitzonderlijke situatie omdat het de enige sector is die nog op last van de overheid volledig gesloten is. De uitvoering van zo’n gerichte regeling is zeer complex en vraagt veel van de uitvoeringsorganisaties. Daarom wordt scherp gekeken naar wat uitvoeringstechnisch en juridisch mogelijk is.

Beëindiging Tozo

Ondernemers die financiële ondersteuning nodig hebben, kunnen vanaf 1 oktober weer een beroep doen op de reguliere bijstand voor zelfstandigen (het Bbz). Om dit voor gemeenten uitvoerbaar te houden, heeft het kabinet besloten de uitvoering van de regeling tot eind dit jaar te vereenvoudigen. Dit betekent dat gemeenten geen vermogenstoets hoeven uit te voeren, dat ondernemers met terugwerkende kracht van maximaal twee maanden een Bbz-uitkering kunnen aanvragen en dat de gemeente het inkomen en de hoogte van de Bbz-uitkering per kalendermaand (in plaats van per boekjaar) vaststelt. Vanaf 1 januari 2022 voeren gemeenten het Bbz weer zonder wijzigingen uit.

Terugkeer Werktijdverkorting

De Werktijdverkorting (WTV) is vanwege de invoering van de NOW buiten werking gesteld. Na het stoppen van de NOW keert per 1 oktober de Werktijdverkorting (WTV) weer terug. Deze biedt ondersteuning aan werkgevers die worden getroffen door een buitengewone omstandigheid die niet tot het ondernemersrisico behoort. De geherintroduceerde WTV is nadrukkelijk niet bedoeld voor Corona-gerelateerde omstandigheden, het gaat om kortdurende buitengewone omstandigheden.

Aanvullend sociaal pakket

Het kabinet heeft met een aanvullend sociaal pakket extra middelen vrijgemaakt om mensen die als gevolg van de coronacrisis in onzekerheid zitten, nieuw perspectief te bieden.

Gemeenten, UWV en Regionale mobiliteitsteams helpen bij het zoeken naar nieuw werk, nieuwe bedrijfsactiviteiten en een inkomen. Met het aanbieden van intensieve begeleiding, loopbaanadvies en scholing via praktijkleren in het mbo. Hierbij helpen ze mensen met een bijstandsuitkering of ww, mensen voor wie ontslag dreigt vanwege faillissement van de organisatie, of zelfstandig ondernemers met een Tozo-uitkering op zoek naar werk. Gemeenten, scholen en regionale mobiliteitsteams helpen jongeren bij het zoeken naar werk of om door te leren. Er is ook hulp voor mensen die vanwege de crisis te maken hebben met financiële zorgen.

Bron: Rijksoverheid.nl, 30 augustus 2021

*********************************************************************

Toch nog drie maanden langer uitstel van belastingbetaling

Het kabinet geeft ondernemers die in de problemen zijn gekomen door de coronacrisis alsnog drie maanden extra uitstel van het betalen van belastingen.

Het uitstel liep aanvankelijk op 1 juli af, maar wordt nu verlengd naar 1 oktober. Staatssecretaris Vijlbrief van Financiën geeft daarmee alsnog

gevolg aan een motie van de Tweede Kamer, heeft hij dinsdagavond aangegeven.

Wens Tweede Kamer

Een grote meerderheid in de Tweede Kamer wilde langer uitstel van belastingbetaling. Begin deze maand werd daarover een motie van de VVD aangenomen, maar het kabinet zag er aanvankelijk weinig in en ontraadde het voorstel. Minister Hoekstra gaf daarbij aan het “echt verstandig” te vinden als bedrijven per 1 juli weer aan hun belastingverplichtingen gaan voldoen. Het kabinet voerde daarbij aan dat de economie inmiddels weer dusdanig op gang is gekomen dat de meeste ondernemers voldoende verdienen om hun belastingen, zoals btw en loonheffing, te betalen.

Kabinet past standpunt aan

Volgens de Kamer geldt dat echter nog lang niet voor alle ondernemers en kan die groep in geldproblemen komen als de uitstelmogelijkheid nu wordt afgeschaft. Het kabinet blijkt toch gevoelig voor dat argument en zal de motie dus alsnog uitvoeren. Daarmee krijgen ondernemers nog eens drie maanden respijt.

Belastingschulden moeten vanaf volgend jaar oktober terugbetaald gaan worden. Bedrijven hebben daar vijf jaar de tijd voor.

Bron: AccountancyVanmorgen, 23 juni 2021.

******************************************************************************

Veel mkb-bedrijven kwamen coronajaar 2020 goed door

Nederlandse mkb-ondernemingen zijn over het algemeen goed door het eerste deel van de coronacrisis heen gekomen. Dat stelt accountantsorganisatie SRA, die 6.600 jaarrekeningen van kleine en middelgrote bedrijven over 2020 bekeek. Een deel van de bedrijven presteerde goed en een ander deel maakte een flinke dip mee maar daarna ook een stevig herstel. Daarnaast was er een deel dat het zwaar had, maar de crisis mede kon doorkomen vanwege de steunmaatregelen van de overheid.

Ondanks de pandemie wisten de mkb'ers gemiddeld een kleine omzetstijging te boeken, van 0,6 procent. Dat was wel fors minder dan de 6 procent van het jaar ervoor. De detailhandel en de zorg zagen de inkomsten het meest toenemen, bij de autobranche en de horeca daalden de opbrengsten juist.

Opvallend genoeg groeide de winst vorig jaar een stuk harder, gemiddeld met 9,3 procent. Dat de winst harder steeg dan de omzet kwam volgens SRA met name door de steunmaatregelen van het kabinet en door minder personeelskosten, die altijd een grote kostenpost zijn. Wel was de stijging van de winst kleiner dan in de jaren vóór de coronacrisis.

Ook als het om de winst gaat, lijkt de detailhandel de grote winnaar. Bedrijven in deze sector zagen de winst vorig jaar met gemiddeld 42 procent stijgen. De horeca kreeg juist een bittere pil te verwerken en zag de winst met gemiddeld 30 procent dalen.

Accountants zijn 'voorzichtig optimistisch'

SRA-bestuurder Harry Marissen is "voorzichtig optimistisch" door de cijfers over 2020 en doordat het einde van de coronacrisis in zicht lijkt. Dat optimisme kan echter omslaan als de overheid niet zorgt voor bepaalde steunregelingen.

Zo wijst Marissen erop dat steunmaatregelen niet te snel moeten worden afgebouwd, er maatwerk moet komen voor ondernemers die zwaarder gedupeerd zijn, zoals horecabedrijven, en er een ruime regeling moet komen voor het terugbetalen van belastingschulden. Daarnaast moet de overheid zorgen dat het financierings- en investeringsklimaat op orde blijft, vindt de SRA-bestuurder.

De bekeken jaarrekeningen hebben betrekking op het jaar 2020. De gevolgen van de tweede lockdown, die nu nog altijd niet geheel voorbij is, zijn hierin dus slechts zeer beperkt verwerkt. Zo moesten veel winkels medio december de deuren sluiten en mogen ze nu nog altijd slechts open met beperkingen.

Bron: NU.nl/economi